Konstantre Likidite Rehberi

1) İlk olarak likidite sağlayıcılığı nedir? Bu noktada rehberi okuyan herkesin merkeziyetsiz borsaların (DEX) ne olduğunu bildiğini ve kullandıklarını varsayarak ilerliyorum. Bildiğiniz üzere DEX’lerde bizler elimizdeki tokenları başka tokenlar ile takas edebiliyoruz. İşte bu noktada takas işleminin gerçekleşmesine olanak tanıyan şey, takas edeceğiniz varlıkların likidite havuzlarına sahip olmasıdır. Likidite havuzlarında, iki varlık (Balancer kullanıyorsanız ikiden fazla olabilir) piyasada o tokenlara sahip kullanıcılar tarafından likidite havuzuna eklenir ve böylece diğer kullanıcıların da ellerindeki varlıkları bu havuzları kullanarak takas etmesine imkan tanır. Daha basit cümle; likidite sağlayıcıları, ellerindeki varlıkları likidite havuzlarına ekleyerek diğer kullanıcılar bunları takas edebilmelerini sağlarlar. Fakat likidite sağlamanın da göz ardı edilmemesi gereken riskleri vardır, bunlara da en sonda değineceğim.

2) Peki likidite sağlayıcılarının bu durumdaki çıkarı nedir?

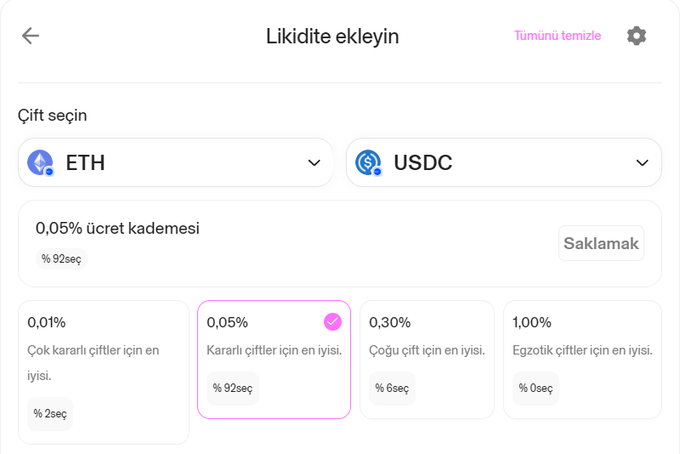

Likidite sağlayıcıları, likidite sağladıkları havuzda gerçekleştirilen işlemlerden komisyon alırlar. Bu oran Uniswap v2 forklarında genellikle %0.3’dür. Fakat Uniswap’ta artık konsantre likidite ekleyeceğimiz zaman havuza eklenecek varlıklar için farklı komisyon oranları belirlemek mümkün, genel olarak USDC/USDT veya ETH/USDC havuzları %0.01 gibi düşük bir komisyon oranıyla karşımıza çıkarken shitcoin havuzlarında likidite sağlayıcıları doğal olarak daha yüksek komisyonlar almayı tercih ederler. Neden doğal olarak diyorum? Bu durum basit bir temele dayanıyor, kullanıcılar büyük ihtimalle en çok ETH, USDC veya USDT ile swap yaparlar ve yüksek komisyonlu havuzları tercih etmezler, diğer yandan aşağıda Uniswap v3 ekran görüntüsünde görebildiğiniz %1 komisyon oranı “egzotik çiftler” için en iyisi olarak sınıflandırılmış, kısacası genellikle büyük risk içeren shitcoinlerde likidite sağlayıcıları risklerini azaltmak için daha yüksek komisyon almayı tercih etmeli, bir tokenın hacmi ve göreceli olarak güvenilirliği ne kadar artarsa zaman içerisinde daha düşük komisyon oranlı havuzların yaygınlaşacağını varsayabiliriz.

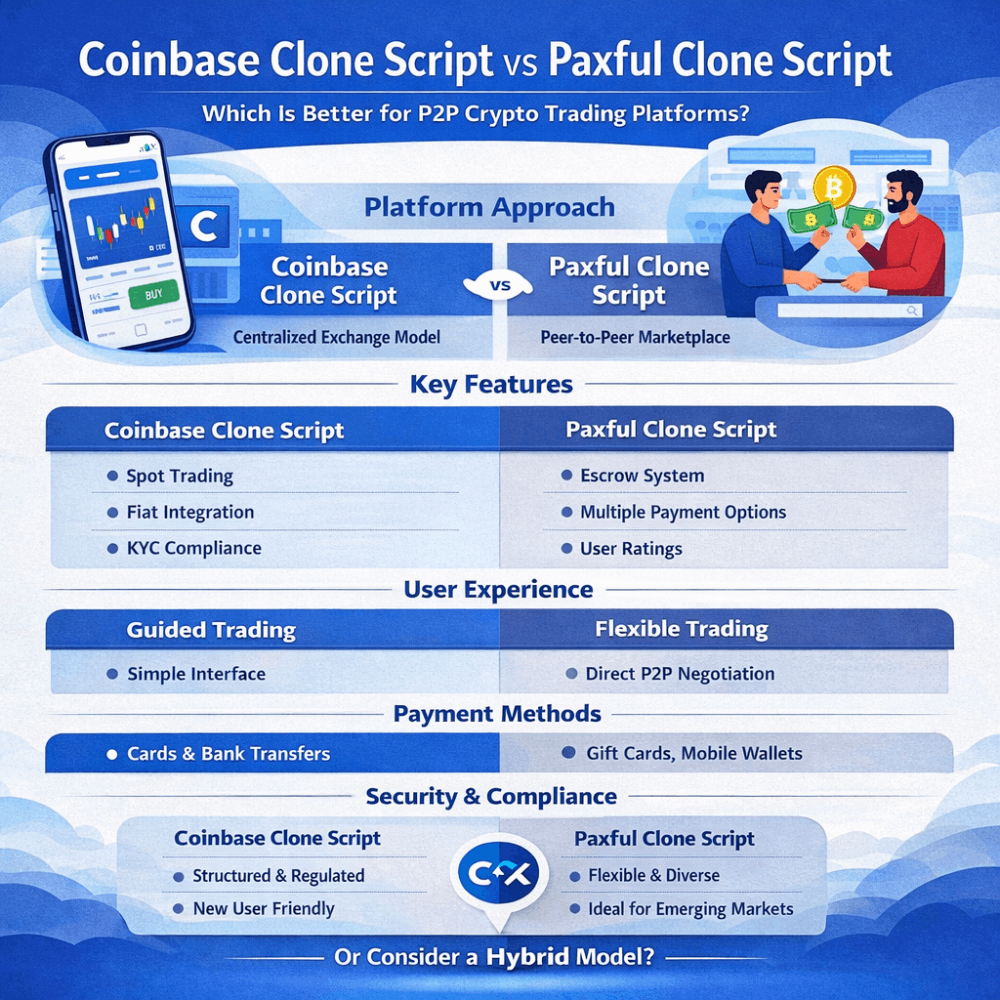

3) Geleneksek DEX'ler vs Konsantre Likidite Sağlayıcılığı (Uni v3 / Trader Joe / Meteora DLMM)

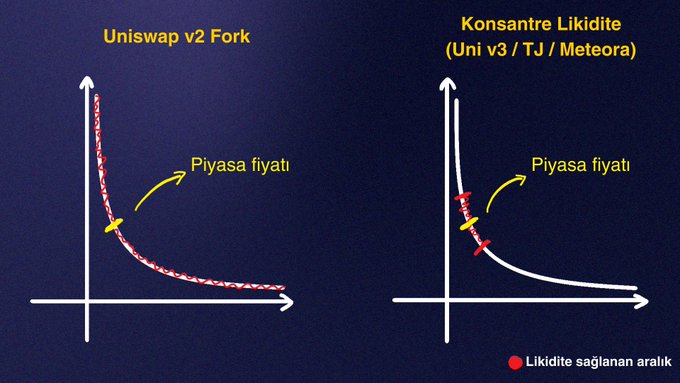

Şimdi arkadaşlar her şeyin açıklığa kavuşacağı noktaya geliyoruz. “Konsantre likidite”nin de adından anlaşılacağı üzere, sizler konsantre likidite eklediğiniz zaman sadece belirli bir fiyat aralığına likidite eklersiniz. Bu durum özünde Uni v2 forklarında (bundan sonra uni v2 forku yazmak yerine geleneksel dex diyeceğim) likidite sağlamanın verimsizliğinin önüne geçer ve sizler eklediğiniz likiditeyi daha verimli kullanarak daha çok işlem ücreti (komisyon) kazanırsınız. Şimdi aşağıdaki görsellere bakarak şunu görebilirsiniz, geleneksel DEX’lerde eklediğiniz likiditeyi sonsuz bir fiyat eğrisi üzerine eklersiniz. Fakat öbür tarafta ise bu sonsuz eğri üzerindeki dar bir aralığa likidite eklemiş olursunuz.

Şimdi size burada işlem ücretlerinin daha fazla olduğunu anlamanız için basit bir açıklama görseli iliştirecek ve abartıya kaçarak bu örnekleri anlamanızı sağlayacağım. Geleneksel DEX’ler üzerinde her kullanıcı aynı sonsuz fiyat eğrisi üzerine likidite eklediği için DEX üzerinde yapılan takas işlemlerinden herkes havuza eklediği likidite oranınca işlem ücreti kazanır.

Örnek: Geleneksel bir DEX’in likidite havuzunda belirli bir süre sonunda likidite sağlayıcıları 1000$ işlem ücreti topladı, senin ise havuzdaki toplam likiditeki payın havuzun yalnızca %1’i. Öyleyse bu pozisyondan 10$ kazanacağını söyleyebiliriz.

(Örneklerin çok daha anlaşılır olması için hep USDC çiftleri üzerinden anlatacağım)

Konsantre likidite de ise durum biraz daha farklı çünkü vurguladığımız gibi bu modelde her kullanıcı istediği aralığa likidite ekleyebiliyor. Bu durumda sizin likidite ekleyerek işlem ücreti kazanmanız için gereken koşul nedir? Sizin likiditeniz kullanılarak takas işlemlerinin gerçekleştirilmesi. Konsantre likidite ile işlem ücreti kazanmak istiyorsanız havuza eklediğiniz varlığın piyasa fiyatının sizin belirlediğiniz aralığın içerisinde bulunması gerekiyor. Eğer fiyat sizin belirlediğiniz aralığının dışında ise işlem ücreti kazanamazsınız.

Örnek 2: ETH/USDC havuzuna konsantre likidite eklediniz ve şuan 1 Ether’in fiyatı 2000$ diyelim. Sizin belirlediğiniz aralık ise (2900$,3000$) idi. Bu durumda piyasa fiyatı sizin aralığınız dışarısında olduğu için işlem ücreti kazanmayacaksınız.

Örnek 3: SOL/USDC havuzuna konsantre likidite eklediniz, şuan 1 SOL 100$ olsun. Sizin aralığınız ise (90$,110$) bu durumda ise SOL fiyatı aralıktan çıkana dek işlem ücreti kazanacaksınız.

Konsantre likiditenin fiyat aralıklarında nasıl çalıştığını anladıysak bu sistemin nasıl işlediğine dair son bir şey daha anlatıp uygulama yöntemlerine geçeceğim. Şimdi, varsayalım ki Ethereum’un piyasa fiyatı 3000$ olsun ve biz (2000$,4000$) aralığına likidite ekledik diyelim. Bu durumda havuza eklediğimiz likidite şu şekilde olacak:

Bizim seçtiğimiz aralık (2000$,4000$)

(2000$,3000$) aralığına USDC, (3000$,4000$) aralığına Ether eklemiş olacaksınız. Bu durumda da Ether fiyatı yükselir ise ağdaki kullanıcılar sizin (3000$,4000$) aralığına koyduğunuz Ether’leri satın alacak, karşılığında ise size USDC verecek. Diğer senaryoda ise Ether fiyatı düşüyorsa kullanıcılar ellerindeki Ether’i sizin (2000$,3000$) aralığına eklediğiniz USDC’ye karşılık satıyor olacak.

Yani basitçe bakarsanız sizin (2000$,4000$) aralığına eklediğiniz likidite şu demektir: “Ben Ether’lerimi (3000$,4000$) aralığında satmak ve (2000$,3000$) aralığında da Ether almak istiyorum.”

İşin sonunda Ether fiyatı 4000$ ve üzerine çıkarsa elinizde, likidite eklediğiniz tüm Ether’leri satmış olacağınız için, USDC kalacaktır. Ether fiyatının 2000$ ve altına düştüğü durumda ise elinizde likidite eklediğiniz tüm USDC’ler ile Ether aldığınız için Ether kalacaktır.

4) Konsantre Likidite Stratejileri ♟

Şimdi konsantre likidite sağlamanın ana mantığını ve koşullarını anladığımızı varsayıyorum. Gelin bunu pratikte nasıl kullanabilirsiniz ona bakalım. Özellike Trader Joe’nun geliştirdiği likidite defteri modelinin sunduğu esneklik sayesinde TJ’de ve Meteora’da çeşitli stratejiler uygulayabiliyoruz. Bu olasılıkların oluşmasının ana nedeni ise TJ ve Meteora’da eklediğiniz likiditenin, aralık içerisinde hangi bölgede yoğunlaşacağını ayarlayabiliyor olmanız.

Neler yapabileceğimiz dair birkaç örnek:

→Tek taraflı likidite eklemek:

— Kademeli alım:

Eğer siz istediğiniz bir tokenin fiyatı düştüğünde alıp biriktirmek istiyorsanız piyasaya fiyatının altına yalnızca USDC ekleyerek fiyat düştükçe otomatik olarak bunu gerçekleştirebilirsiniz.

— Kademeli satış:

Eğer siz elinizdeki bir tokeni artık kademeli olarak satıp kârınızı realize etmek istiyorsanız, onu piyasa fiyatının üstünde bir aralığa likidite ekleyerek fiyat arttıkça bu tokeni kademeli satarak USDC elde edebilirsiniz.

→ Çift taraflı likidite eklemek:

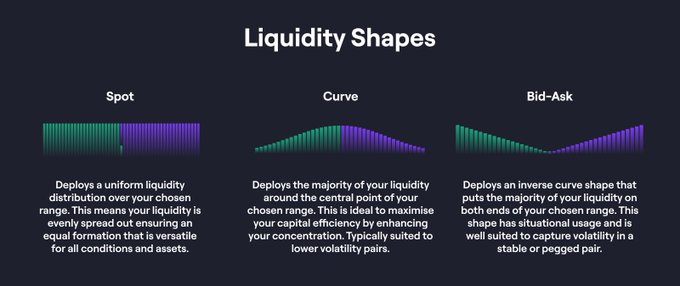

Çift taraflı likidite eklemek genellikle kullanıcıların işlem ücretleri toplayarak yield (getiri) elde etmeye yöneldiği bir yöntem ve diğer stratejileri yönetmekten biraz daha zor. Aslen yukarıda bahsettiğim tek taraflı likiditeleri birleştirmiş oluyoruz fakat bu pozisyonlar aktif olarak kontrol edilmeliler. TJ ve Meteora’da çift taraflı likidite ekleyecekken 3 farklı dağılım şekliyle karşılaşıyoruz.

Spot: Likidite seçtiğiniz aralık üzerinde eşit bir likidite dağılımı sağlar. Bu, likiditenizin eşit bir şekilde yayıldığı ve çoğu koşul ve token için geçerli bir stratejidir.

Curve: Likiditenizin çoğunu seçilen aralığınızın merkezi etrafında odaklar. Böylece verimliliğinizi en üst düzeye çıkarabilirsiniz. Genellikle volatilitesi düşük sahip çiftler için uygundur.

Bid Ask: Likiditenizin çoğunu seçtiğiniz aralığın her iki ucuna ağırlıklı olarak dağıtır. Diğer dağılımlar gibi genel kullanımdan öte sıradışı hareketleri yakalayabilmek veya oldukça volatil çiftlerde kullanılabilir.

5) Likidite Sağlamanın Riskleri

İlk olarak en barizi, akıllı kontrat riski. Kullandığınız protokollerin kodlarında sorun varsa bunu hacklenene kadar bilemeyeceğiz. Ardından “Impermanent Loss (IL) yani geçici kayıp” geliyor fakat IL’den önce konsantre likidite sağlayacaksanız şunu da asla unutmamalısınız. Konsantre likidite pozisyonları biraz kafada kurgulanarak oluşturulmalı ve aktif takip edilmelidir, çünkü eğer fiyat sizin aralığınız dışarısında kalırsa hem işlem ücreti kazanamazsınız hem de daha kötüsü elinizde bir avuç işe yaramaz tokenlar ile kalabilirsiniz. O yüzden konsantre likidite sağladığınız pozisyonları asla unutmamalı, kontrol etmelisiniz.

Son konu ise Impermanent Loss (IL)

Kısaca, bazen likidite eklemek yerine o tokenları yalnızca tutmanız likidite sağlamaktan daha karlı olabilir.

“Örnek: Zafer, bir likidite havuzuna 1 ETH ve 100 DAI yatırır. Geleneksel DEX’te yatırılan token çifti birbirine eşit değerde olmalıdır. Bu da yatırma işleminin yapıldığı zamanda 1 ETH’nin fiyatının 100 DAI ve Zafer’in yatırdığı tutarın 200 dolar olduğu anlamına gelir. Ayrıca havuzda toplam 10 ETH ve 1.000 DAI varsa, Zafer’in havuzdaki payı %10'dur ve toplam likidite k olsun . ETH fiyatının 400 DAI’ye yükseldiği durumda. Bu olurken arbitraj yapanlar, oran güncel fiyatı yansıtana kadar havuza DAI ekler ve havuzdan ETH çıkarır. Havuzdaki likidite sabit kalsa da havuzun içindeki varlıkların oranı değişmiştir. Artık havuzda, arbitraj yapanlar sayesinde 5 ETH ve 2.000 DAI vardır. Zafer, varlıklarını çekmeye karar verir. Sonuç olarak, toplam 400 dolar değerinde 0,5 ETH ve 200 DAI çekebilir. Zafer’in yatırdığı varlıkların baştaki değeri 200 dolar iken artık 400 dolardır fakat Zafer, fonlarını likidite havuzuna yatırmak yerine cüzdanında tutsaydı daha karlı olacaktı. Çünkü başlangıçta yatırdığı 1 ETH ve 100 DAI güncel olarak 500 dolar değerindeyken, Zafer’in şu an elindeki 0.5 ETH ve 200 DAI 400 dolar değerindedir. İşte bu duruma impermanent loss denir.”

x.com/alamaluu